La Covid 19 a poussé les Etats et Gouvernements de plusieurs pays a adopté une politique de résilience pour soutenir les entreprises, ménages, secteur privé comme public, dont l’économie était presque à terre. Une manne financière dépensée qui va obliger ces derniers à mener des stratégies de stabilisation à court terme et des politiques structurelles à plus long terme en vue de mettre leurs économies sur la voie d’une reprise soutenue et équitable.

Selon le rapport de la Banque Mondiale sur le développement dans le monde 2022 «La finance au service d’une reprise équitable» exploité par Social Net Link, pour que les états y parviennent, il faudrait agir rapidement dans quatre domaines que sont : La gestion et la réduction des difficultés de remboursement des prêts, améliorer le cadre juridique régissant l’insolvabilité, garantir un accès continu au financement, Gérer des niveaux plus élevés de dette souveraine.

Concernant la gestion et la réduction des difficultés de remboursement des prêts, les banques, les institutions de microfinance (IMF) ainsi que les (MPME) sont toutes touchées par les difficultés et sont confrontées à des défis similaires. La BM souligne que les crises passées ont révélé que, sans une réponse politique rapide et globale, les problèmes liés à la qualité des prêts risquent de persister et de s’aggraver au fil du temps, comme l’illustre l’augmentation caractéristique des prêts aux « entreprises zombies », c’est-à-dire des prêts accordés à des entreprises en difficultés qui ont peu ou pas de chances de recouvrer leur santé et de rembourser intégralement leurs dettes.

Il est possible que certaines institutions financières ne puissent pas faire face à l’augmentation des prêts non productifs et qu’elles aient besoin d’une recapitalisation ou d’une restructuration. Si elle n’est pas maîtrisée, l’augmentation des prêts non productifs peut ouvrir la voie à des crises bancaires systémiques, qui sont associées à des récessions graves et prolongées et ont une incidence directe sur la pauvreté et les inégalités.

Par rapport à l’améliorer le cadre juridique régissant l’insolvabilité, le rapport souligne entre autre que «des indicateurs précis et actualisés sur la qualité des prêts sont essentiels pour jauger l’état de santé global du secteur financier et la capacité des banques à absorber les pertes de crédit qui pourraient se matérialiser dans un avenir proche»

D’où la nécessité de garantir un accès continu au financement. «L’adoption accélérée du numérique observée pendant la pandémie, associée à la transformation numérique en cours des services financiers et de l’infrastructure financière (dans un contexte de protection des consommateurs et du secteur) pourrait favoriser ces innovations et aider les prêteurs à mieux naviguer dans l’incertitude liée à la COVID-19 pour continuer à accorder des crédits» selon la Banque mondiale.

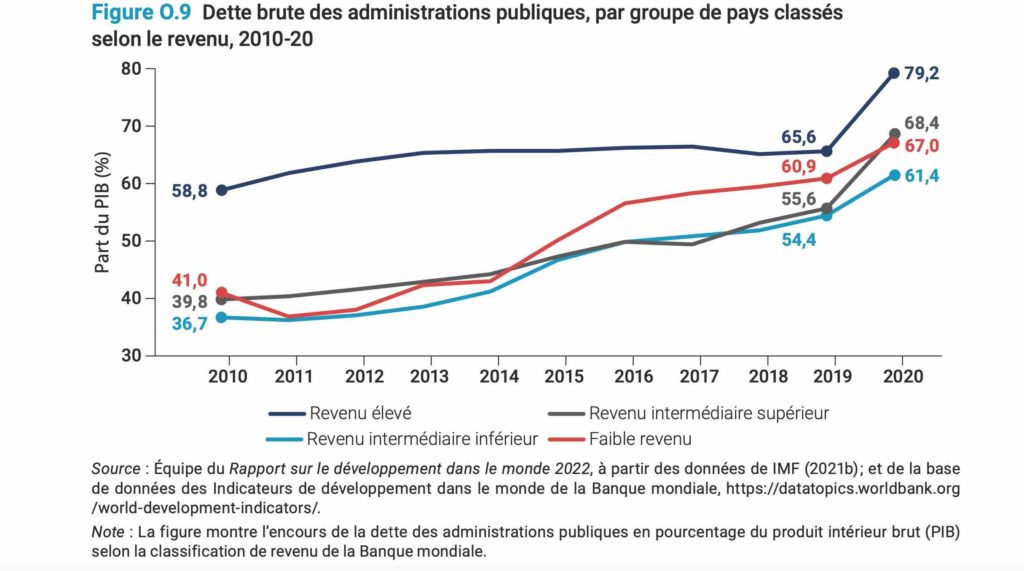

A propos de la dette souveraine, sa restructuration est peut-être devenue plus complexe. La communauté des créanciers compte désormais une part plus importante de prêteurs non traditionnels (tels que des socié- tés d’investissement, des détenteurs d’obligations et des créanciers officiels non-membres du Club de Paris46).

Les sources de financement internes aux États ont également augmenté. Les emprunts potentiels hors bilan et souvent non comptabilisés du secteur public auprès des entreprises d’État et des Fonds communs de créances ont également tendance à augmenter. Globalement, ces évolutions réduisent la transparence et peuvent compliquer la coordination entre les créanciers.

credit photos : Iwaria