Durant ces dernières années, les technologies de l’information et de la communication ont eu un effet remarquable dans le monde de la finance. Elles facilitent l’Inclusion financière.

Les résultats de l’enquête menée par UNCDF- MM4P en partenariat avec la Fondation Mastercard, auprès des fournisseurs de services financiers ont révélé que le taux d’inclusion financière au Sénégal est de 42,3% et précisément 38,8% en zone rurale. Un taux qui est en croissance grâce à l’usage d’outils numériques.

Place de plus en plus importante du digital dans les transactions

Ainsi, il a été noté que le digital est au cœur des transactions financières des populations. Par contre, il a été constaté, une insuffisance du côté des fournisseurs de services financiers numériques en termes de fidélisation des clients autour de l’usage.

Lire aussi: Sabine MENSAH du MM4P : « 24 % de la population adulte au Sénégal utilisent les services financiers digitaux »

Source: Résultats de l’enquête menée par UNCDF-MM4P

En décembre 2017, au Sénégal, dans les services numériques, 17,2 millions de transactions pour une valeur totale de 159 milliards de FCFA ont été réalisées par des clients.

C’est une année qui a été ponctuée d’initiatives intéressantes dans le secteur des services financiers numériques. Ce qui montre le dynamisme des fournisseurs et des autorités sénégalaises.

Le digital, un rendez- vous à ne manquer!

Les opérateurs de transfert rapide d’argent ont été très actifs. On a assisté à une migration de leurs offres vers des services de porte- monnaie électronique (exemple de Joni Joni avec Vitfé).

Du côté des banques, ce sont des solutions bancaires sur mobiles qui ont été mises à la disposition des clients.

« Un nombre croissant de banques lance des solutions bancaires sur mobile. Ecobank a par exemple introduit une application mobile connectée un compte de monnaie électronique appelé « compte Xpress », et la solution de paiement marchand Masterpass QR. La Société générale de banque Sénégal (SGBS) a lancé un compte de monnaie électronique appelé « YUP ». Quant la Banque de Dakar (BDK), elle a créé une entreprise conjointe avec RENAPTA (Réseau national des prestataires de transfert d’argent) pour la création d’une nouvelle solution de porte-monnaie électronique.

Lire aussi: La fintech en zone rurale, une opportunité pour booster le petit commerce

Les institutions de microfinance aussi n’ont pas raté le train de la digitalisation. Elles migrent vers les services financiers numériques. Par conséquent, elles ont procédé au renforcement de leurs systèmes d’information et l’utilisation des mobiles et des tablettes pour accélérer leurs opérations.

Les fintechs envahissent le marché

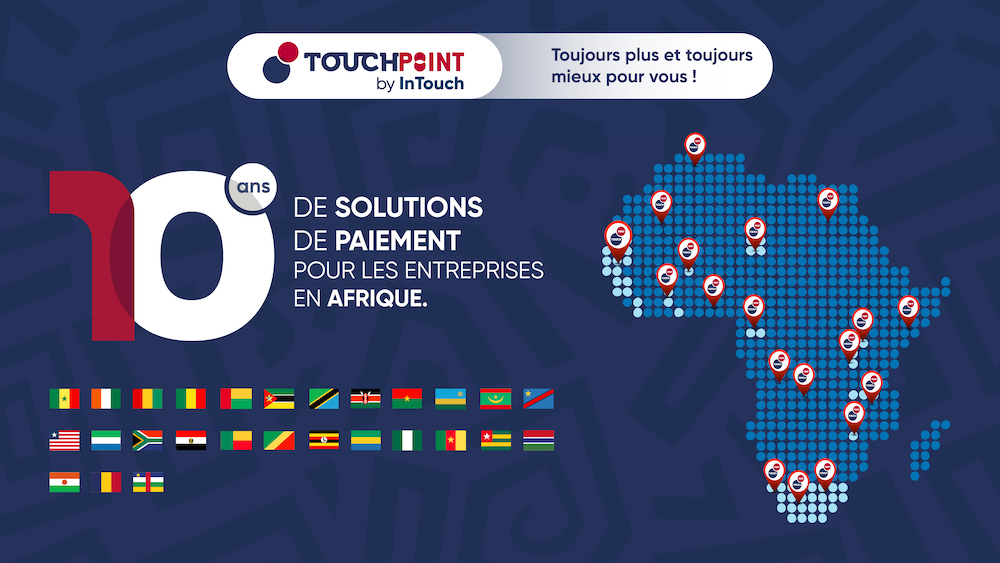

A côté de ces banques et opérateurs de transfert rapide d’argent, l’enquête a souligné la montée en puissance de nombreuses sociétés de technologies financières appelées les « fintechs ». Parmi les populaires, on peut citer Intouch, Wizall, Paydunya et Matontine.

[…] De façon spécifique, avec l’impact de la Covid-19 sur le système financier, les entreprises et les Etats membres de l’union, le conseiller spécial du gouverneur de la Banque centrale a signalé que des mécanismes se mettent en place surtout au niveau des banques. Une situation due, d’après Ismaël Dem, à une ‘’aggravation’’ des besoins avec des difficultés pour assurer les besoins en prêts de la clientèle, des besoins de crédits accrus de cette même clientèle pour maintenir l’activité, les retraits de cash aux guichets des banques, ceci lié au climat d’incertitude entrainé par la crise et le ralentissement de l’épargne. ‘’Au niveau des entreprises, ce sont des risques de faillite liés à la baisse de productivité. Elles ont également de fortes tensions de trésorerie et des difficultés à se financer et honorer leurs engagements auprès du système bancaire. Pour les Etats, c’est la forte hausse des besoins de financements. Les plans de riposte ambitieux mis en place dans tous les Etats membres à la fois au soutien aux entreprises et aux populations défavorisées, ont coûté très cher et se sont traduits par une aggravation des déficits budgétaires et des besoins de financements des Etats’’, explique-t-il. Lire aussi: Inclusion financière au Sénégal: le Digital change la vie des populations ( UNCDF- MM4P ) […]